La cobertura de automovilista no-asegurado (cobertura UM) y su homóloga, la cobertura de automovilista sub-asegurado (cobertura UIM) son cláusulas especiales cuyos detalles, funcionamiento y demás son poco conocidos por los ciudadanos estadounidenses. Es por ello que nos dimos a la tarea de hacer algunos artículos (éste es el segundo, el primero fue publicado hace poco y lo pueden encontrar con facilidad en esta misma sección) para explicar los aspectos esenciales de estas cláusulas.

La primera entrega estuvo orientada hacia la contextualización: dimos una definición sencilla de la cobertura UM y luego abarcamos el resto del artículo con estadísticas relativas a la cantidad de conductores no-asegurados, tanto a nivel nacional, como a nivel estadal. Asimismo, dedicamos el final del escrito a ofrecer los motivos más frecuentes que rigen a la decisión de los conductores estadounidenses de no contratar un seguro automovilístico. Si aún no has leído la primera entrega, te extendemos una invitación para que lo hagas ya mismo.

Ahora bien, en este segundo artículo, ahondaremos sobre los detalles de ambas cláusulas: cómo se aplican, de qué manera funcionan, cuál es su costo, entre otros. Siempre procurando que las explicaciones sean comprensibles al público, pero que al mismo tiempo no sean simplificadoras, sino que atiendan apropiadamente a cada uno de los detalles.

Aclarado todo ello, podemos empezar.

¿Qué ocurre si tuve una colisión con un automovilista no-asegurado?

En condiciones normales, véase, una colisión con un automovilista asegurado que fue legalmente responsable del accidente, presentas un reclamo de lesiones personales con la compañía de seguros del automovilista responsable de la colisión.

Sin embargo, en aquél escenario en donde el automovilista carece de una póliza de automóvil, el asunto se complica un poco y no es tan sencillo. En estos casos, tu margen de acción es bastante reducido y sólo puedes presentar una demanda de lesiones personales directamente contra el automovilista culpable, de tal manera que puedas obtener compensación por los daños ocasionados –que nunca son pocos-.

No obstante, debes tener presente lo siguiente: si, como dijimos en el artículo pasado, el motivo más frecuente por el que un conductor no adquiere una póliza es porque no tiene el músculo económico para hacerlo, entonces ¿qué clase de indemnización podrías esperar de un reclamo de lesiones personales directamente contra una persona que no tiene para pagar las cuotas de un seguro?

La única forma que tiene un conductor no-asegurado legalmente responsable de un accidente de costear una indemnización sería vendiendo sus bienes. Y, aun así, el conductor alcanzará un punto a partir del cual no podrá seguir desembolsando dinero.

Por otra parte, y desde un punto de vista legal, un juez no puede hacer nada para revertir esa situación. De hecho, existe algo llamado “judgment proof” y son aquellas personas que son culpables de lesiones o daños a terceros y no están en una situación económica que les permita compensar los daños que produjeron.

Está claro que el judgment proof es bastante injusto, por cuanto prácticamente “absuelve” al culpable de resarcir los daños producidos. Pero ¿cuál es la otra opción? La ley no estipula otras alternativas (y realmente tampoco las hay), así que no queda de otra. Con la excepción de la esclavitud, pero eso es impensable. Aparte de que es moralmente reprochable, la ley tampoco contempla algo como eso.

Es por ello que este tipo de demandas personales son contraproducentes y no producen un resultado precisamente satisfactorio para el demandante.

A la luz de lo anterior, podemos formular la siguiente respuesta a la pregunta antes planteada: si eres víctima de un accidente con un conductor no-asegurado, no podrás conseguir una justa indemnización. En el peor de los casos, no podrás obtener ni la más mínima compensación por las lesiones y los daños resultantes del accidente del que no has sido responsable. Claro, puede haber excepciones, pero son eso: excepciones. Las probabilidades no están a tu favor en este tipo de escenarios.

Pero si adquieres la cobertura UM, puedes estar completamente seguro de que recibirás una compensación por tus lesiones. Si eres poseedor de la cobertura UM, y tienes un accidente con un conductor no-asegurado, tu compañía de seguros se encargará de costear todos los gastos necesarios para paliar las consecuencias del accidente. Pero los detalles y el alcance de la cobertura ya dependerán de las políticas de cada empresa de seguros.

¿Cómo funciona exactamente la cobertura UM?

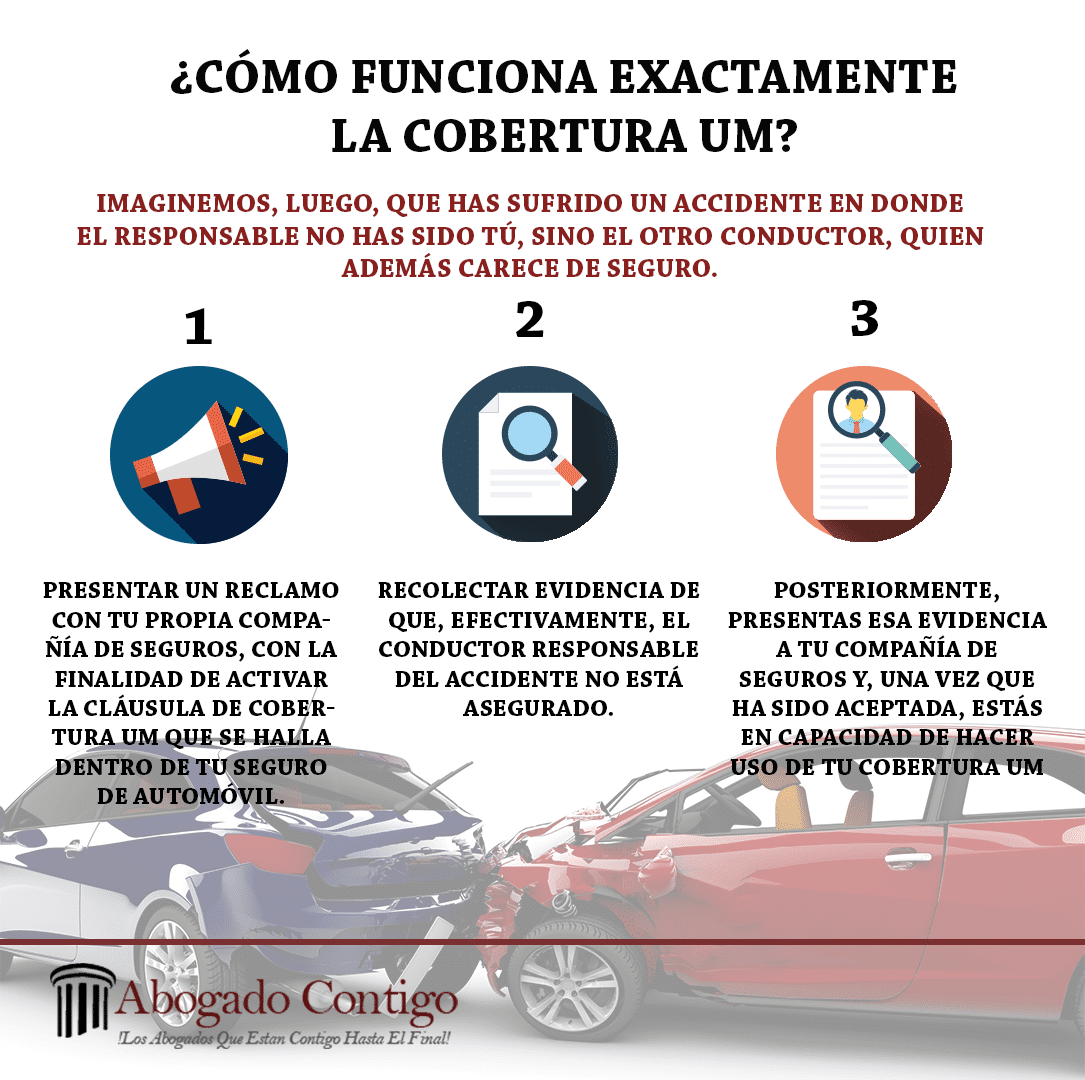

Ahora bien, supongamos que has contratado la cobertura UM y que se encuentra plenamente incluida en tu póliza. Imaginemos, luego, que has sufrido un accidente en donde el responsable no has sido tú, sino el otro conductor, quien además carece de seguro. La primera acción que debes llevar a cabo es presentar un reclamo con tu propia compañía de seguros, con la finalidad de activar la cláusula de cobertura UM que se halla dentro de tu seguro de automóvil.

Una vez que has presentado ese reclamo, debes recolectar evidencia de que, efectivamente, el conductor responsable del accidente no está asegurado. Posteriormente, presentas esa evidencia a tu compañía de seguros y, una vez que ha sido aceptada, estás en capacidad de hacer uso de tu cobertura UM, por lo que tu aseguradora deberá acarrear con los gastos relativos a la reposición del daño ocasionado.

Pero es importante que sepas que la cobertura UM tiene sus especificaciones. Una de ellas es que se clasifica en dos: por una parte, la cobertura para lesiones, heridas o daños corporales; por otra, la cobertura para los daños o destrucción de propiedad.

Pero ¿qué cubre exactamente la cobertura para lesiones corporales? Básicamente, todos aquellos gastos médicos, incluyendo el tratamiento a corto, mediano y largo plazo, así como los medicamentos requeridos para una recuperación plena de tu condición corporal.

Mientras que, por otro lado, la cobertura para daños de propiedad abarca cualquier daño ocasionado a tu vehículo, así como cualquier otro daño material como consecuencia de la colisión.

Por lo general, las compañías de seguros te ofrecen la posibilidad de que las contrates individualmente; es decir, puedes contratar una cobertura UM que sólo contenga cobertura para lesiones corporales; o bien puedes adquirir una cobertura UM que sólo goce de cobertura para daños de propiedad. Cuando se trata de salud, no debe escatimarse, por lo que es altamente recomendable que contrates ambas coberturas y no sólo una.

De hecho, muchos de nuestros clientes han dicho que la cobertura UM literalmente les ha salvado la vida. Por lo tanto, nosotros tenemos evidencia anecdótica de sobra para poder afirmar que la cobertura UM es sumamente importante y cuya adquisición merece la pena. No estamos promocionando a ninguna aseguradora. Simplemente estamos diciendo la verdad en toda su pureza.

“Las probabilidades de que yo sea parte de un accidente automovilísticas son muy bajas; y son más reducidas aun las probabilidades de que esté involucrado en una colisión con un conductor que no posea un seguro. Las mismas estadísticas que ustedes proporcionaron lo demuestran” puedes estar pensando. Y es un reproche válido. No obstante, ten en cuenta que, después de un accidente, la vida no vuelve a ser la misma. Y a pesar de que sea muy ínfima, sigue existiendo la posibilidad de que seas víctima de un accidente con un conductor no-asegurado. Y cuando esa posibilidad se haga realidad, lamentarás no haber incluido la cláusula de cobertura UM en tu póliza.

No esperes a ser parte de la estadística para considerar la adquisición de la cobertura UM.

¿Qué es la cobertura UIM?

Para finalizar este artículo informativo, explicaremos la homóloga de la cobertura UM: la cobertura UIM (underinsured motorist coverage, en inglés) o cobertura de automovilista sub-asegurado. A pesar de que ambas cláusulas tengan un grado bastante alto de similitud, no son las mismas y es importante no confundirlas.

La cobertura UIM es una cláusula especial (o Premium), al igual que la cobertura UM, que se utiliza en aquel escenario en donde el asegurado ha sido parte de un accidente en donde el responsable ha sido un automovilista con una póliza cuya cobertura no es lo suficientemente extensa como para asumir todos los gastos derivados del accidente.

El gran detalle de la cobertura UIM es que su activación no es inmediata. Es decir, la cobertura UIM no puede ser utilizada como primera opción, sino que sólo puede ser aprovechada una vez que la cobertura de la póliza del responsable del accidente ha sido agotada en su totalidad. En otras palabras, la cobertura UIM no es más que la última de las alternativas.

Adicionalmente, existe otra condición sine qua non para el goce de la cobertura UIM: el monto de esta cláusula debe ser superior al monto de los límites del seguro de responsabilidad del conductor culpable del accidente. Pongámoslo de esta forma: si el seguro de responsabilidad del culpable abarca una cantidad de hasta 30.000$ y el monto de tu cobertura UIM es de 30.000$, entonces no puedes obtener dinero de compensación a través de esta cláusula.

Si, por el contrario, la cobertura UIM abarcara una cantidad superior, como de 40.000$ o 50.000$, entonces tendrías derecho a exigirle a tu compañía de seguros la aplicación de la cobertura UIM.

Como último punto, ten en cuenta que la cobertura UIM también puede contener dos tipos de coberturas, al igual que la cobertura UM. Y si has analizado adecuadamente toda la información que te hemos brindado, entonces sabrás que la opción más racional es la contratación de ambas coberturas.